AGCOM: quota di mercato iliad sale all’8% (10,9% SIM Human). Nel 2021 WINDTRE ha perso più clienti di tutti

Nuovo appuntamento con l’Osservatorio sulle comunicazioni dell’AGCOM, con tutti i dati dei principali operatori di telefonia mobile aggiornati al 31 dicembre 2021.

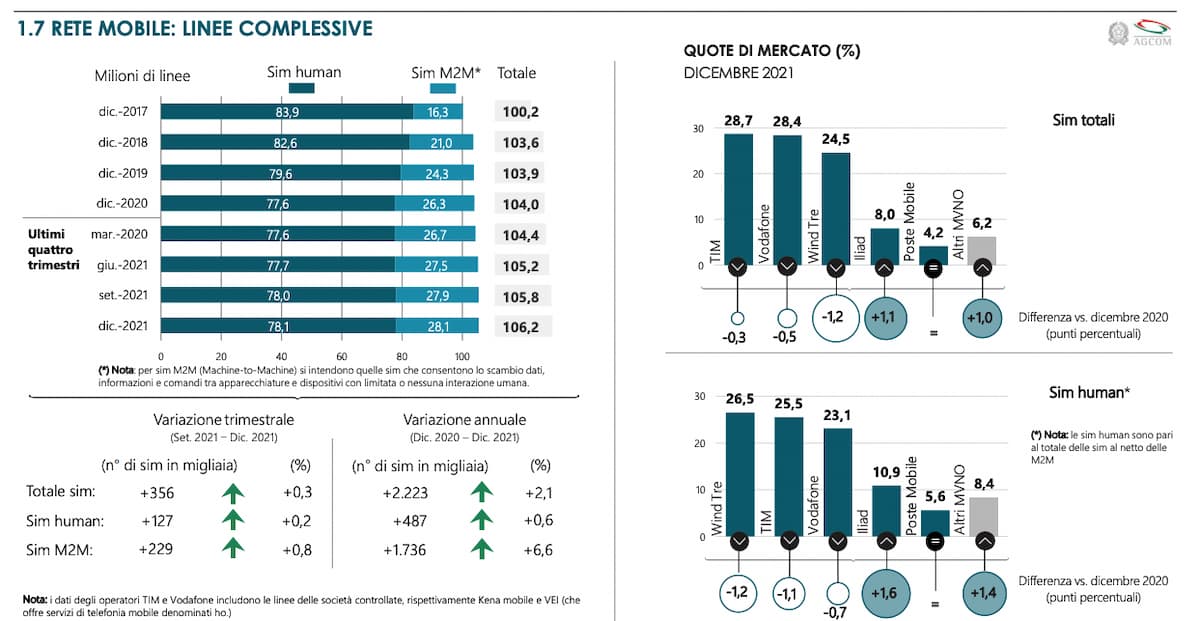

Le SIM complessive attive in Italia salgono a 106,2 milioni, di cui 78,1 milioni sono SIM “Human” * e 28,1 milioni M2M (Machine to Machine).

I quattro gestori di rete mobile al 31 dicembre 2021 detenevano le seguenti quote di mercato (SIM totali):

- TIM prima con il 28,7% (in calo)

- Vodafone al 28,4% (in calo)

- WINDTRE al 24,5% (in calo)

- iliad all’8% (in crescita).

Mentre TIM, Vodafone e in particolare WINDTRE, continuano a perdere clienti trimestre su trimestre, le uniche realtà che crescono sono iliad e gli operatori mobili virtuali (MVNO), che raggiungono quota 10,4% (+0,4 punti percentuali rispetto al trimestre precedente).

Mentre TIM, Vodafone e in particolare WINDTRE, continuano a perdere clienti trimestre su trimestre, le uniche realtà che crescono sono iliad e gli operatori mobili virtuali (MVNO), che raggiungono quota 10,4% (+0,4 punti percentuali rispetto al trimestre precedente).

Se si prendono in considerazione solo le SIM “Human” *, WINDTRE è ancora il primo operatore mobile con una quota di mercato del 26,5% (in calo rispetto al 27% di fine settembre 2021), segue TIM con il 25,5% (in calo rispetto al 26% della precedente rilevazione).

Vodafone scende al 23,1% (era al 23,5% a fine settembre 2021), mentre iliad continua la sua crescita e segna il 10,9% (+0,8 punti percentuali in tre mesi), così come crescono anche gli operatori mobili virtuali (MVNO) che raggiungono una quota del 14% (era del 13,5% nel precedente report).

iliad continua a mantenere una crescita costante in un contesto di forte concorrenza, legata soprattutto ai “second brand” di TIM, Vodafone e WINDTRE (ovvero Kena, ho. e Very Mobile), con offerte aggressive riservate solo alle portabilità da iliad e MVNO.

Stesso discorso vale per i tanti operatori mobili virtuali che fanno fatica a stare dietro alle offerte dei “second brand”, ma resistono e continuano a far crescere questo segmento di mercato.

Va ricordato che il numero di SIM di Kena Mobile, ho. e Very Mobile non viene inserito da AGCOM nel segmento MVNO, ma conteggiato insieme a quello delle società controllanti, ovvero rispettivamente TIM, Vodafone (tramite VEI Srl) e WINDTRE.

Nessun dato riguardante Very Mobile è stato comunicato anche in questo Osservatorio trimestrale sulle comunicazioni. Rimane dunque un mistero quanti clienti abbia totalizzato dalla nascita ad oggi. Che, nonostante l’intensa campagna pubblicitaria, i numeri siano deludenti?

Sul fronte delle SIM residenziali, WINDTRE detiene la quota di mercato maggiore (27,2%), seguita da TIM (23,6%), Vodafone (21,4%), iliad (12,5%) e MVNO (15,2%).

Chi sale e chi scende

Ecco chi sale e chi scende a livello di quota di mercato rispetto a settembre 2021:

SIM complessive

- TIM ⇓

- Vodafone ⇓

- WINDTRE ⇓

- iliad ⇑

- MVNO ⇑

SIM Human *

- WINDTRE ⇓

- TIM ⇓

- Vodafone ⇓

- iliad ⇑

- MVNO ⇑

Portabilità del numero

Negli ultimi 12 mesi sono state totalizzate 9,9 milioni di operazioni di portabilità del numero. WINDTRE ha visto la percentuale più alta di portabilità in uscita, con il 24,1%.

Segue Vodafone con il 23,7% di linee in uscita, MVNO con il 21,6% e TIM con il 21,2%. iliad continua a registrare il numero più basso di linee in uscita rispetto ai competitor: solo il 9,4%.

A guadagnare più clienti nelle portabilità del numero sono stati i MVNO (30,2% di linee in entrata) seguiti da iliad , Vodafone e WINDTRE, tutti al 18%.

Banda larga mobile

A dicembre 2021, le SIM che hanno effettuato traffico dati erano 56,6 milioni (dato in crescita rispetto allo stesso mese di un anno fa). Aumenta ancora il volume del traffico dati, con un +28,3% su base annua. Sempre a giugno 2021 il traffico dati unitario mensile si è attestato a 11,69 GB, contro 9,14 GB dello stesso periodo del 2020.

* Per SIM Human si intendono tutte le SIM, comprese quelle “solo dati” ma con interazione umana (es: internet key, SIM in tablet…) con esclusione delle M2M (Machine to Machine).

Comunicato stampa AGCOM

L’Autorità per le Garanzie nelle Comunicazioni ha diffuso i dati dell’Osservatorio sulle Comunicazioni relativamente all’ultimo trimestre dello scorso anno. Nella rete fissa gli accessi complessivi sono rimasti sostanzialmente stabili rispetto al trimestre precedente, ma in crescita di circa 220mila unità su base annuale.

Negli ultimi dodici mesi è da segnalare come le tradizionali linee in rame si siano ridotte di quasi 1,7 milioni (poco meno di 9,5 milioni nell’intero periodo temporale considerato nell’Osservatorio), mentre le linee che utilizzano altre tecnologie, nel corso del 2021, sono aumentate di oltre 2,1 milioni. Pertanto, se nel dicembre 2017 il 72,1% degli accessi alla rete fissa era in rame, dopo quattro anni gli accessi in rame sono scesi al 27,1%.

Allo stesso tempo sono sensibilmente aumentati gli accessi con tecnologie che consentono prestazioni maggiormente avanzate: le linee FTTC sono aumentate di 950mila su base annua e di 6,1 milioni nell’intero periodo; corrispondentemente, gli accessi FTTH sono cresciuti di circa 800mila unità e, a fine dicembre, superavano i 2,4 milioni.

In crescita, anche se in misura più attenuata, risultano anche le linee Fixed Wireless Access che, con un incremento di 165mila unità nell’anno, hanno raggiunto 1,7 milioni. Le linee broadband complessive, a fine dicembre 2021, sfiorano i 18,7 milioni (in crescita di 500mila unità rispetto all’anno precedente) e di queste poco meno dell’85% è attribuibile alla clientela residenziale.

Le dinamiche sopra illustrate si traducono in un notevole aumento delle prestazioni in termini di velocità di connessione commercializzate: le linee con velocità pari o superiori ai 30 Mbit/s hanno raggiunto il 77% delle complessive linee broadband e, corrispondentemente, il peso di quelle con prestazioni superiori ai 100 Mbit/s è salito, tra il dicembre 2017 e quello ultimo scorso, dal 20,0% al 61,6%.

La crescente capacità trasmissiva della rete si riflette ovviamente anche sull’andamento dei volumi di traffico: il traffico dati medio giornaliero nel 2021 è aumentato del 19,3% rispetto al corrispondente valore del 2020 e, con riguardo al periodo pre-Covid, del 78,7% rispetto al 2019. Corrispondentemente, i dati unitari di consumo (traffico per linea broadband) mostrano un aumento valutabile nel 14,9% sul 2020 e del 67,3% nei confronti del 2019.

Il quadro competitivo degli accessi broadband e ultra-broadband, a fine dicembre, vede Tim quale maggiore operatore con il 41,4%, seguito da Vodafone con il 16,7%, Fastweb con il 14,7% e Wind Tre con il 14,1%.

Nel segmento della rete mobile, a fine dicembre 2021 le sim complessive hanno raggiunto i 106,2 milioni (+2,2 milioni su base annua): nello specifico, le sim M2M sono cresciute per poco più di 1,7 milioni, mentre quelle “Human” (cioè “solo voce”, “voce+dati” e “solo dati” che prevedono interazione umana) sono anch’esse aumentate (per circa 130mila rispetto al precedente settembre e per quasi 500mila unità su base annua) superando 78 milioni di sim.

Le linee “human” per l’87,0% sono rappresentate dall’utenza residenziale; con riferimento alla tipologia di contratto, nell’88,7% dei casi si tratta di contratti attribuibili alla categoria “prepagata”. Con riferimento alle linee complessive (Human + M2M) Tim risulta market leader con il 28,7%, seguita da Vodafone (28,4%) e Wind Tre (24,5%), mentre Iliad raggiunge l’8,0%.

Considerando il solo segmento delle sim “human”, Wind Tre rimane il principale operatore con il 26,5%, seguito da Tim con il 25,5% e Vodafone con il 23,1%, mentre Iliad, con una crescita di 1,6 punti percentuali su base annua, ha raggiunto il 10,9%. Prosegue la crescita dell’utilizzo della larga banda mobile: il consumo medio unitario giornaliero di dati per sim “human” nel 2021 è stimabile in circa 0,35 GB, in crescita del 33,0% rispetto al 2020.

Nel settore televisivo, nel periodo osservato, gli ascolti nel “giorno medio” registrati nel mese di dicembre 2021 (10,38 milioni) si sono ridotti di 1,63 milioni (-13,6%) rispetto al corrispondente mese del 2020. Corrispondentemente, anche la fascia oraria “prime time” (23,21 milioni lo scorso dicembre) registra una flessione di 3,7 milioni rispetto a dicembre 2020.

Guardando ai valori medi giornalieri annui, nel 2021 gli spettatori nel “giorno medio” sono stati di poco superiori ai 10 milioni, in flessione di oltre un milione rispetto al 2020. Nel “prime time”, la flessione è stata pari a 1,8 milioni (-7,12 % rispetto al 2020). Con riferimento all’andamento delle quote di ascolto dei principali gruppi editoriali televisivi, la RAI nel 2021 guida sia nel “giorno medio” (36,0%), sia nella fascia “prime time” (con il 37,4%) guadagnando share, su base annua, in entrambi i casi (rispettivamente +0,8 e +1,4 punti percentuali).

Mediaset (31,9% di share nel 2021) segue con una contenuta flessione, rispetto al 2020, nel giorno medio (-0,2 punti percentuali) e di una più accentuata nella fascia prime time (-1,2 punti percentuali). In marginale flessione, sia nel “giorno medio” che nel “prime time”, anche Discovery, Sky e La7, le quali nel complesso passano dal 18,1 % al 17,3% nel primo caso e dal 18,2% al 17,4% nel secondo.

L’analisi dell’evoluzione degli ascolti delle edizioni serali dei telegiornali nel giorno medio, evidenzia in primo luogo nel 2021 una flessione complessiva rispetto al 2020 di circa 2,3 milioni di ascolti sia nelle edizioni in onda nella fascia oraria 18:30-20:30, sia in quella 12:00-14:00 (rispettivamente da 20,33 a 18,01 per la prima e da 16,79 a 14,48 per la seconda).

Nella fascia serale, nel corso del 2021, i TG della RAI hanno perso su base annua il 10,5% degli ascolti (da 12,92 a 11,56 milioni), con riduzioni meno intense per il TG1 delle 20:00 (da 5,64 a 5,13 milioni di spettatori pari al -9,1%) e per il TG3 delle 19:00 (da 2,31 a 2,09 milioni di spettatori pari al -9,2%) mentre il TG2 delle 20:30 ha visto una flessione degli ascolti del 15,5% (da 1,85 a 1,56 milioni).

I TG serali di Mediaset, in media, hanno registrato una complessiva riduzione del 13,3% (da 6,18 a 5,36 milioni di spettatori), con Studio Aperto delle 18:30 che perde oltre il 22% degli ascolti (da 920 mila a 710 mila spettatori) mentre quelli del TG5 delle 20:00 si riducono di circa 560 mila spettatori, passando da 4,6 a poco più di 4 milioni.

Sempre con riguardo alla fascia serale, il TG La7 passa da 1,23 a 1,09 milioni di ascolti (-11,4%).

Guardando alle edizioni della fascia oraria 12:00-14:30, i TG della RAI perdono complessivamente oltre 1,3 milioni di spettatori (da 10,61 a 9,29 milioni di spettatori) mentre quelli del gruppo Mediaset poco meno di 900 mila (gli spettatori complessivi passano in questo caso da 5,49 a 4,63 milioni circa). Dei due principali telegiornali, gli ascolti del TG1 delle 13:30 dai 4,06 milioni di spettatori medi giornalieri del 2020 si riducono, nel 2021, a 3,68 milioni, con una flessione di circa 400 mila spettatori.

Corrispondentemente, gli spettatori del TG 5 delle 13:00, si riducono da 3,35 a 2,92 milioni, registrando una perdita di circa 440 mila ascolti giornalieri. Gli ascolti del TG La7 delle 13:30, passando da 0,69 a 0,56 milioni circa, flettono per oltre 100mila unità. Va osservato che gli ascolti complessivi del 2021 risultano in ogni caso superiori (per 1,3 milioni di spettatori nella fascia serale e di 750 mila in quella 12:00-14:00) ai livelli, pre-pandemici, del 2019.

Nel settore dell’editoria quotidiana, si conferma l’andamento negativo già rappresentato nei precedenti Osservatori: nel corso dell’intero 2021, è stata venduta una media giornaliera di 1,7 milioni di copie, in flessione del 6,9% rispetto al corrispondente valore 2020 e del 30,9% rispetto ai livelli di vendita del 2017. Guardando alla distribuzione territoriale delle copie vendute tra ambito nazionale (che rappresentano 47,8% delle copie complessive) e locale, le seconde su base annua hanno registrato una flessione più contenuta rispetto a quanto fatto registrare dalle testate nazionali (-6,7% contro – 7,1%).

Le copie vendute quotidianamente in formato cartaceo hanno visto nel 2021 una riduzione dell’8,8% rispetto al 2020, e del 34,8% nei confronti del corrispondente valore del 2017. I quotidiani venduti in formato digitale non hanno registrato variazioni di particolare rilievo (oscillano intorno ad una media di 220mila copie giornaliere nel 2021), facendo comunque registrare nel corso dell’ultimo anno una crescita sia su base annua (+8,1%), sia rispetto al 2017 (+15%), quando le copie erano circa 190mila unità giornaliere.

Appare opportuno osservare come la distribuzione delle vendite di copie digitali appaia maggiormente concentrata rispetto a quella cartacee: le prime cinque testate del segmento digitale rappresentano oltre il 60% delle copie complessivamente vendute nel 2021, mentre il corrispondente valore per la versione cartacea quasi si dimezza (32,9%). In relazione ai diversi generi editoriali presenti sul mercato, i principali cinque quotidiani a diffusione nazionale considerati “generalisti” (L’Avvenire, Il Corriere della Sera, Il Messaggero, La Repubblica, La Stampa) vedono su base annua una flessione nella vendita di copie cartacee (-10,2%) superiore alla media, registrando peraltro, allo stesso tempo, una consistente crescita nella vendita giornaliera di copie in formato digitale (+14,2% su base annua e +19,5% rispetto al 2017).

I quotidiani sportivi in formato cartaceo (rispetto ai quali i volumi del formato digitale sono marginali), al contrario, sono quelli che nel corso di quest’anno hanno mostrato una riduzione minore (-3,3%), seppure, rispetto al 2017, hanno quasi dimezzato le vendite (-49,3%). Relativamente al campione preso in considerazione da ADS, l’analisi per operatore vede, in termini di copie complessivamente vendute nel 2021, GEDI quale principale gruppo editoriale (21,7%), seguito da Cairo/RCS (16,6%) e da Caltagirone Editore e Monrif Group (rispettivamente con l’8,6 e l’8,4%).

Analizzando i dati di utilizzo delle piattaforme online, nel mese di dicembre 2021, 44,6 milioni di utenti unici hanno navigato in rete per un totale di poco superiore a 59 ore di navigazione, in media, a persona. Ai primi posti della graduatoria si confermano l’insieme di siti web e applicazioni che hanno a riferimento i big player internazionali, seguiti da quelli relativi ad alcuni tra i principali gruppi editoriali nazionali (Rcs Mediagroup, Mediaset, ItaliaOnline, GEDI).

Con riferimento all’andamento delle audience dei siti e applicazioni di informazione generalista, il 2021, con 38,3 milioni di utenti unici, ha registrato un leggero incremento rispetto al corrispondente valore del 2020 (38,0), va peraltro evidenziato come l’attenuazione dell’emergenza pandemica possa aver contribuito alla flessione osservabile nell’ultima parte dell’anno. A partire dal mese di ottobre i livelli di audience complessiva del 2020 risultano in effetti sempre superiori a quelli, corrispondenti, del 2021.

L’analisi della dinamica delle piattaforme online di e-commerce nell’ultimo trimestre dell’anno 2021 mostra, sul corrispondente valore del 2020, una flessione degli utenti unici. Relativamente al solo mese di dicembre 2021 gli utenti unici si sono ridotti complessivamente di 1,88 milioni rispetto al dicembre 2020. Al primo posto si collocano i siti e le applicazioni di e-commerce di proprietà di Amazon in flessione di 1,8 milioni di visitatori seguiti da quelli di Ebay che registrano una contrazione pari a 2,8 milioni di utenti unici, e da Subito.it, in flessione di 0,7 milioni di utenti.

Con riferimento all’andamento degli utenti unici delle piattaforme di contenuti audiovisivi a pagamento online (VOD), a differenza delle dinamiche sopra illustrate, l’allentamento delle misure per combattere la pandemia non ha attenuato la propensione degli utenti a navigare su queste piattaforme; è anzi da rimarcare come, a partire dal mese di agosto, i dati mensili del 2021 risultino costantemente superiori a quelli corrispondentemente registrati nel 2020 mentre, in media all’anno, gli utenti unici sono cresciuti di circa 600mila unità (+750mila nel solo mese di dicembre, quando hanno raggiunto nel complesso 16,4 milioni di utenti unici).

Si evidenzia, inoltre, come nel 2021 l’andamento del tempo di navigazione sui principali siti di streaming video a pagamento sia stato mediamente pari a circa 44,2 milioni di ore mensili, in crescita del 4,5% rispetto al 2020 (anno caratterizzato dal “picco” di navigazione dovuto al lockdown nel trimestre marzo-maggio) e del 29,0% rispetto al 2019. Ciò si traduce, per l’intero anno 2021, con riferimento al numero di ore di navigazione in complessive 531 milioni di ore.

Tali dati sembrano testimoniare come la fruizione di contenuti video online a pagamento stia entrando in modo strutturale nelle abitudini di consumo delle famiglie italiane.

Nel settore postale, le dinamiche dei ricavi nel quarto trimestre del 2021 vedono, rispetto al corrispondente trimestre 2020, un aumento complessivo del 2,3%, con i servizi di corrispondenza (rientranti o meno nel Servizio Universale) complessivamente in crescita del 2,5%, mentre quelli di consegna di pacchi (comprensivi di quelli nazionali e transfrontalieri, inclusi o meno nel servizio universale) hanno registrato un incremento del 2,2%.

Con riferimento all’intero 2021, la crescita rispetto al 2020 del settore postale è stata del 14,0%, con i servizi di consegna pacchi in aumento del 17,5%, mentre quelli di corrispondenza hanno registrato un più contenuto +3,9%. Tra i primi, maggiore dinamismo lo hanno mostrato i servizi di consegna pacchi transfrontalieri (con mittente nazionale e destinatario estero, o viceversa) +20,2% rispetto a quelli domestici (con mittente e destinatario nel territorio nazionale), +16,5%; tra i servizi di corrispondenza, quelli non inclusi nel Servizio Universale hanno mostrato un aumento dell’11,8%, mentre quelli inclusi si sono ridotti dell’1,6%. Se si utilizza come termine di confronto il periodo pre-pandemico 2019, la crescita dei ricavi da servizi di consegna pacchi nazionali è di circa il 41,6%, mentre i ricavi da servizi di corrispondenza si sono ridotti del 22,5%

Sulla base delle dinamiche sopra illustrate, i ricavi unitari medi dei servizi di corrispondenza mostrano, su base annua, una crescita del 4,5%, determinata soprattutto dai servizi non inclusi nel Servizio Universale (+9,7%), quelli relativi ai servizi di consegna dei pacchi nazionali mostrano un marginale aumento (+1,0%), mentre aumentano dello 0,8% i valori relativi alle consegne internazionali.

Dal lato dei volumi, nel corso del 2021 i pacchi complessivamente consegnati sono stati circa 950 milioni (+16,4% rispetto ai volumi del 2020) di cui l’87,1% con mittente e destinatario nazionali. Appare opportuno evidenziare come, rispetto al 2019, i volumi di consegne dei pacchi nazionali abbiano registrato un aumento del 62,8%. A testimonianza di come il ricorso agli acquisti online si stia sempre più diffondendo come usuale modalità di acquisto, si osserva come l’incremento annuo dei volumi registrato nel 2021 (+133 milioni rispetto al 2020, anno ovviamente “anomalo” per gli effetti restrittivi della pandemia, che hanno largamente concorso all’incremento annuo nei volumi per 218 milioni di unità rispetto all’anno precedente) è molto superiore alla crescita del 2019 (+82 milioni rispetto al 2018) e più che doppio nei confronti della corrispondente dinamica del 2018 (+55 milioni sui volumi del 2017).

Con riferimento ai volumi dei servizi di corrispondenza, in media, questi mostrano una flessione marginale (-0,6%), riconducibile a due andamenti opposti per i servizi universali e per quelli non universali: i primi si riducono del 5,1% mentre secondi crescono dell’1,9%. Il quadro concorrenziale del settore, nel suo complesso (servizi di corrispondenza e di consegna pacchi), conferma naturalmente il Gruppo Poste Italiane quale principale operatore con il 37,0% di quota complessiva (seppure in flessione di 3,1 punti percentuali su base annua), seguito da Amazon (13,5%), in crescita di 2,6 punti percentuali rispetto al 2020, e da BRT (13,0%).

Guardando all’assetto competitivo delle singole componenti del mercato non rientranti nel Servizio Universale, il gruppo Poste Italiane domina il settore dei servizi di corrispondenza con il 94% di quota di mercato, mentre il segmento dei pacchi si caratterizza per una più accentuata dinamica concorrenziale: Amazon, il Gruppo Poste Italiane e BRT detengono quote equivalenti (comprese tra il 17 ed il 18% circa) arrivando a rappresentare più della metà del mercato, seguite da UPS, GLS e DHL, ciascuna con una quota intorno al 13-14%.

Commenta questa e le altre notizie sui nostri profili Facebook, X (ex Twitter), BlueSky, Mastodon o nella Community dedicata agli utenti iliad (che conta oltre 20.000 iscritti).

Puoi seguire Universo Free anche su Google News, cliccando sulla stellina ✩ da app e mobile o alla voce “Segui“. Le notifiche in tempo reale con i nostri aggiornamenti e le ultime notizie, sono inoltre disponibili unendoti al nostro canale Telegram e al nostro nuovo canale WhatsApp.

Universo Free è anche una comoda Web App gratuita che puoi portare sempre con te, scaricala subito sul tuo smartphone. Per segnalarci novità, anteprime, nuove aperture di store iliad, scrivici direttamente da qui.